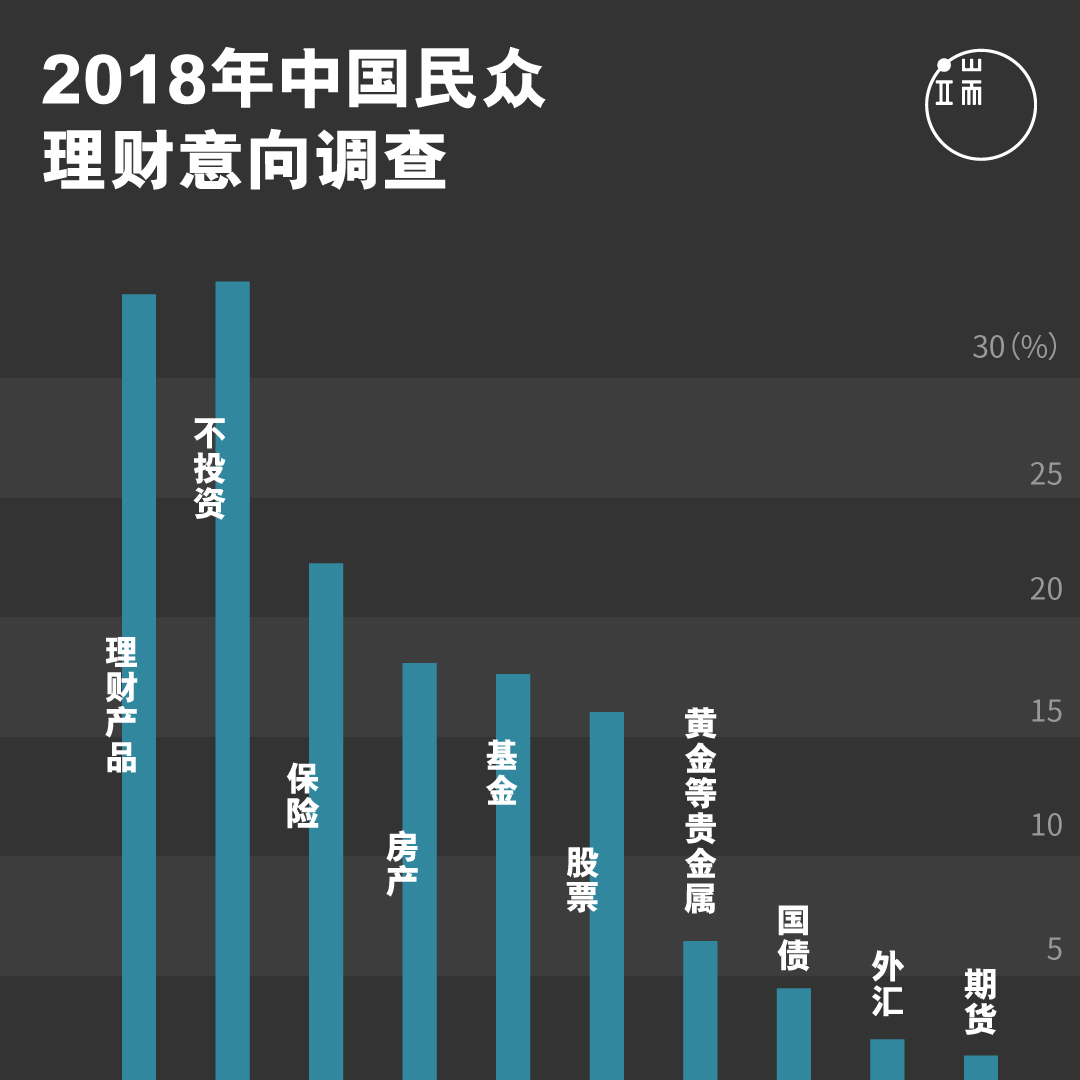

全球股市站在历史高点,中国股市何以独自徘徊低位?中国民众的理财行为,何以与各国民众大相迳庭?笔者以为,这是“先有蛋或先有鸡”的自我完成式问题;中国改革开放40年,证券交易所历史仅约26年,为时尚短,加上中国政府对资本市场的产权保护、投资人保护等体制改革,总是未竟全功,游戏规则不完备,民众对股票等本应合法合规的金融商品避之则吉,也是可以预料的反应。

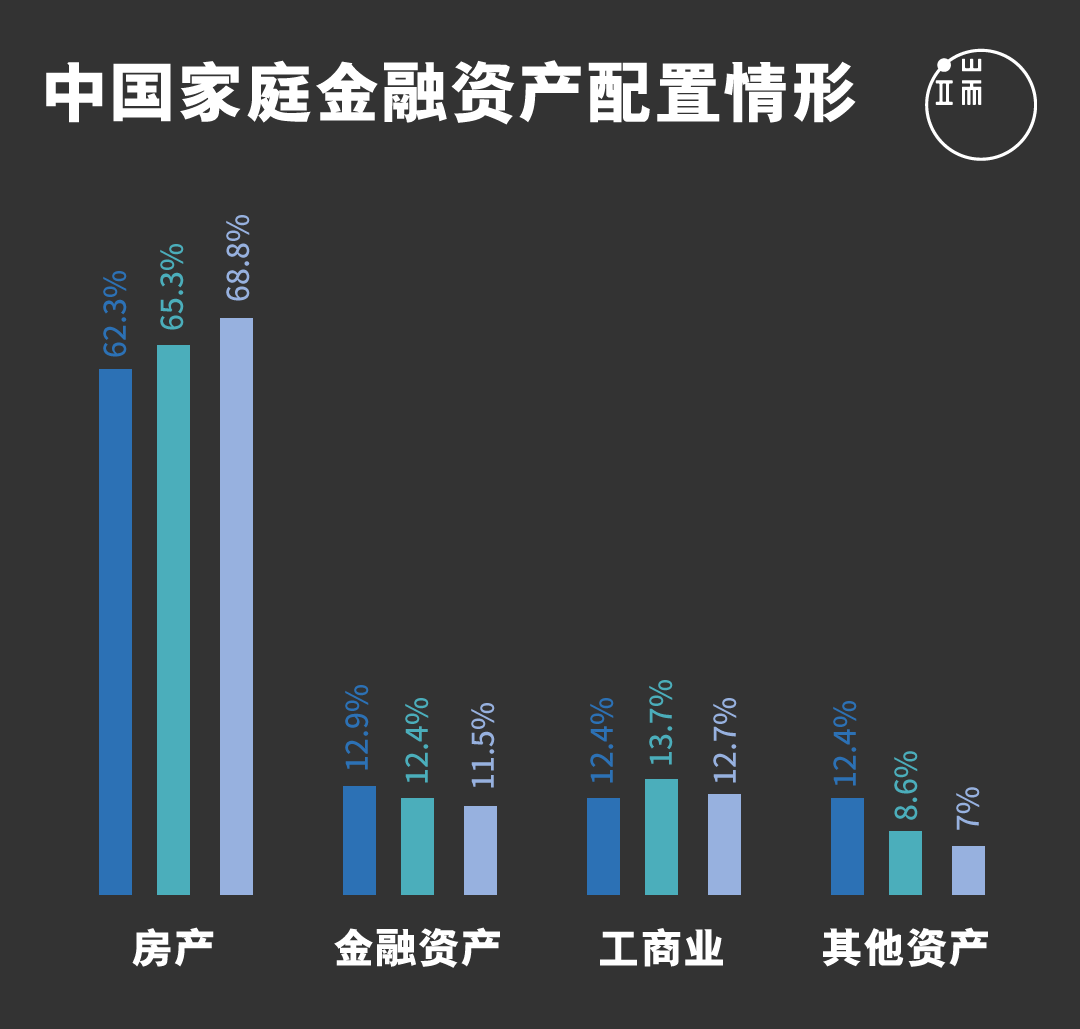

中国人的钱袋子里都装着什么?2016年底,西南财经大学中国家庭金融调查与研究中心发布了一份“中国家庭金融资产配置风险报告”(以下简称报告),这份涵盖全中国3.7万家庭、12.5万人的调查,给外界管窥中国民众理财行为的窗口。报告显示,中国民众持有房产占总资产比例达68.8%,金融资产则只占11.5%,可以想见两年后的今天,随着房价进一步飙升,房产占总资产比例势必更高。