“美国,请来解救水深火热的几亿A股股民!”

春节前,美国驻华大大使馆官方微博留言区一反“打倒美帝、批评资本”常态,一篇关于长颈鹿的动物保护文章评论区成为股民的哭墙,网友要求美国托管中国A股,甚至希望美国打下中国:“真的趁民心涣散打过来吧,宁可双输绝不让权贵单赢”、“有几亿股民成为你们的坚实后盾”。到2月4日晚,帖子下大约有14万条评论和1.6万次转发,其中大多数留言与野生动物保护无关。不久后该帖留言遭到清理。而美国大使馆社交账号并不是唯一的留言目的地,英德法大使馆微博均有类似的现象,只不过规模较小。

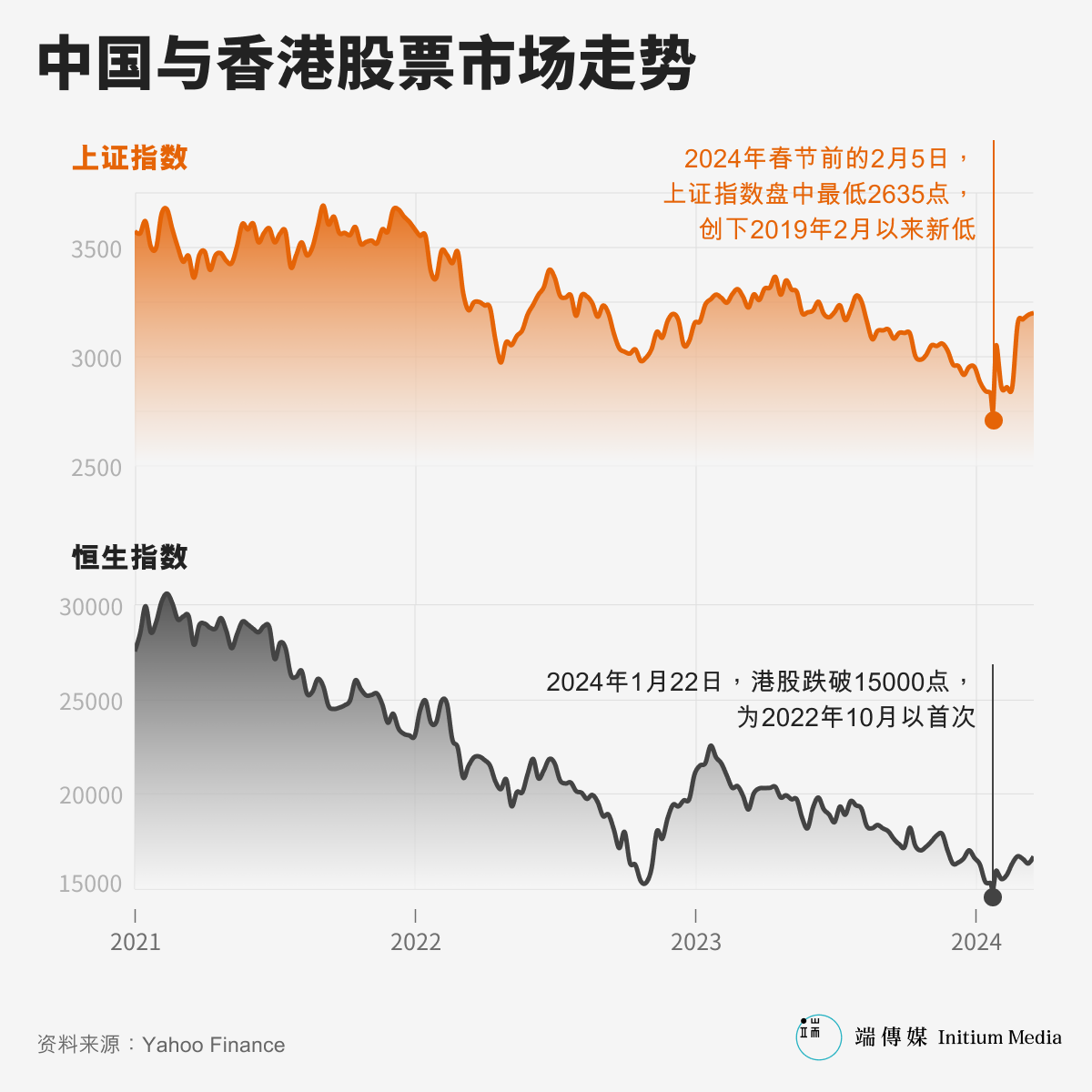

自2023年下半年开始,中国A股就进入了跌跌撞撞的滑坡模式,从3300点附近一路下滑,到去年10月,成为2020年7月以来首次跌破3000点的时刻。12月,股民口中的“3000点保卫战”逐步下调为2900点保卫战、2800保卫战、直至2700点。就在2024年春节前夕的2月5日,上证指数盘中最低2635点,创下2019年2月以来新低。香港恒生指数也在1月22日创下15个月来历史新低,跌破15000点大关,收于14961点。然而春节期间正值官方媒体吹鼓“乐观向上氛围”的高峰。《人民日报》2月2日发表例行贺岁稿《整个国家都洋溢着乐观向上的氛围》、自欺欺人地虚假宣传,引起了更多民间抵触情绪,该微博随后关闭留言。群情激愤的股民各类情绪无处宣泄。