「美國,請來解救水深火熱的幾億A股股民!」

春節前,美國駐華大大使館官方微博留言區一反「打倒美帝、批評資本」常態,一篇關於長頸鹿的動物保護文章評論區成為股民的哭牆,網友要求美國託管中國A股,甚至希望美國打下中國:「真的趁民心渙散打過來吧,寧可雙輸絕不讓權貴單贏」、「有幾億股民成為你們的堅實後盾」。到2月4日晚,帖子下大約有14萬條評論和1.6萬次轉發,其中大多數留言與野生動物保護無關。不久後該帖留言遭到清理。而美國大使館社交賬號並不是唯一的留言目的地,英德法大使館微博均有類似的現象,只不過規模較小。

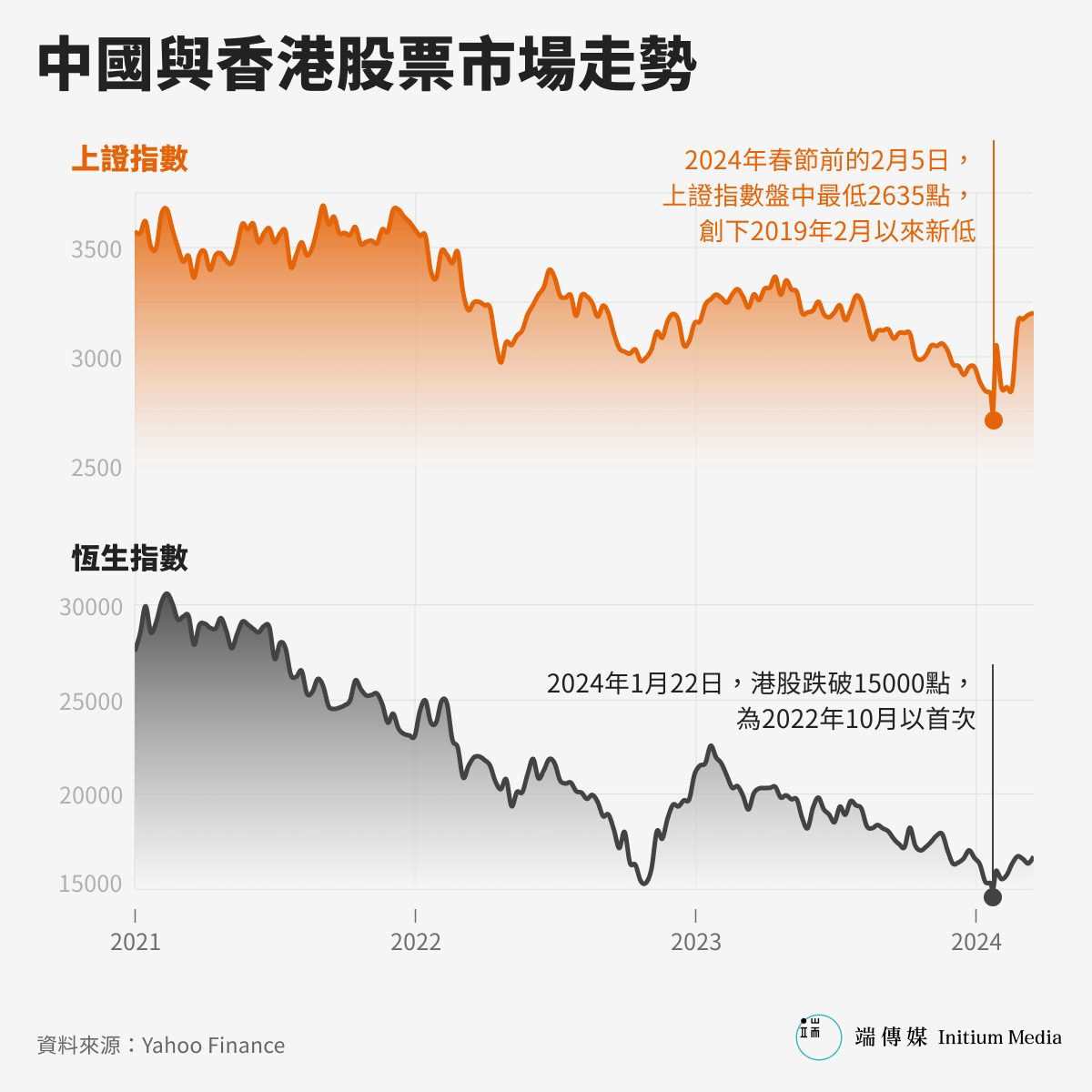

自2023年下半年開始,中國A股就進入了跌跌撞撞的滑坡模式,從3300點附近一路下滑,到去年10月,成為2020年7月以來首次跌破3000點的時刻。12月,股民口中的「3000點保衛戰」逐步下調為2900點保衛戰、2800保衛戰、直至2700點。就在2024年春節前夕的2月5日,上證指數盤中最低2635點,創下2019年2月以來新低。香港恆生指數也在1月22日創下15個月來歷史新低,跌破15000點大關,收於14961點。然而春節期間正值官方媒體吹鼓「樂觀向上氛圍」的高峰。《人民日報》2月2日發表例行賀歲稿《整個國家都洋溢着樂觀向上的氛圍》、自欺欺人地虛假宣傳,引起了更多民間牴觸情緒,該微博隨後關閉留言。群情激憤的股民各類情緒無處宣泄。